Kada bus kita tikra krizė? 2019 m. balandžio 17 d. Jolanta JURGA, „Evernord“ vadovė

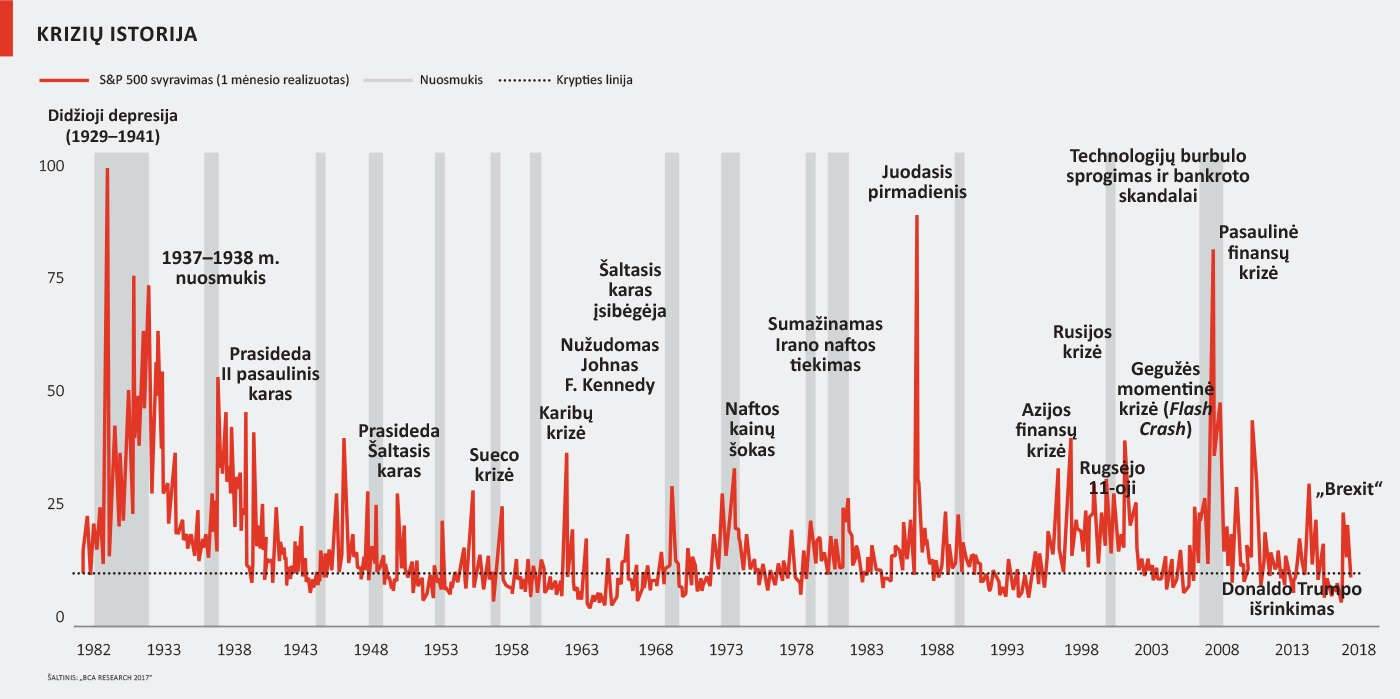

Žvelgiant į krizių istoriją atspindintį grafiką, matyti, kad krizės, tiksliau – krizių, tikrai neišvengsime, todėl svarbiausia atsakyti į klausimą, kada bus kita krizė, o dar svarbiau – kada bus ta, kuri galėtų kelti grėsmę mūsų verslo ar mūsų šeimų gerovei.

Banko „Julius Bär“ analitikai, analizuodami indekso S&P 500 istoriją, pastebėjo, kad per pastaruosius 90 metų pasaulyje įvyko 27 krizės, vidutiniškai jos pasikartoja kas 3,5 metų. Verta atkreipti dėmesį į tai, kad didžiausios krizės, tokios kaip Didžioji depresija ar 2008 m. krizė, pasikartoja maždaug kas 80 metų, todėl tikėtina, kad labai didelė krizė bent jau artimiausią dešimtmetį pasaulyje nekils. Didesnės ir kolektyvinėje atmintyje vyraujančios krizės, tokios kaip naftos krizė 1970-aisiais ar 1987 m. Juodasis pirmadienis, kartojasi maždaug kas 20 metų. Todėl kiekviena karta išgyvena savo didžiąją krizę.

JAV vykdoma ekonomikos politika stiprina šios valstybės investicinį patrauklumą. Todėl, žvelgdami į investicijų žemėlapį, matome, kad JAV akcijų rinka turi potencialo augti. Gan patraukliai atrodo ir dalis besivystančių rinkų, ypač Lotynų Amerikos regionas. Taip pat palankiai vertiname aukšto pajamingumo obligacijas, o norintiesiems įvairinti investicijų portfelį patartume investuoti į auksą ir skaitmenines technologijas.

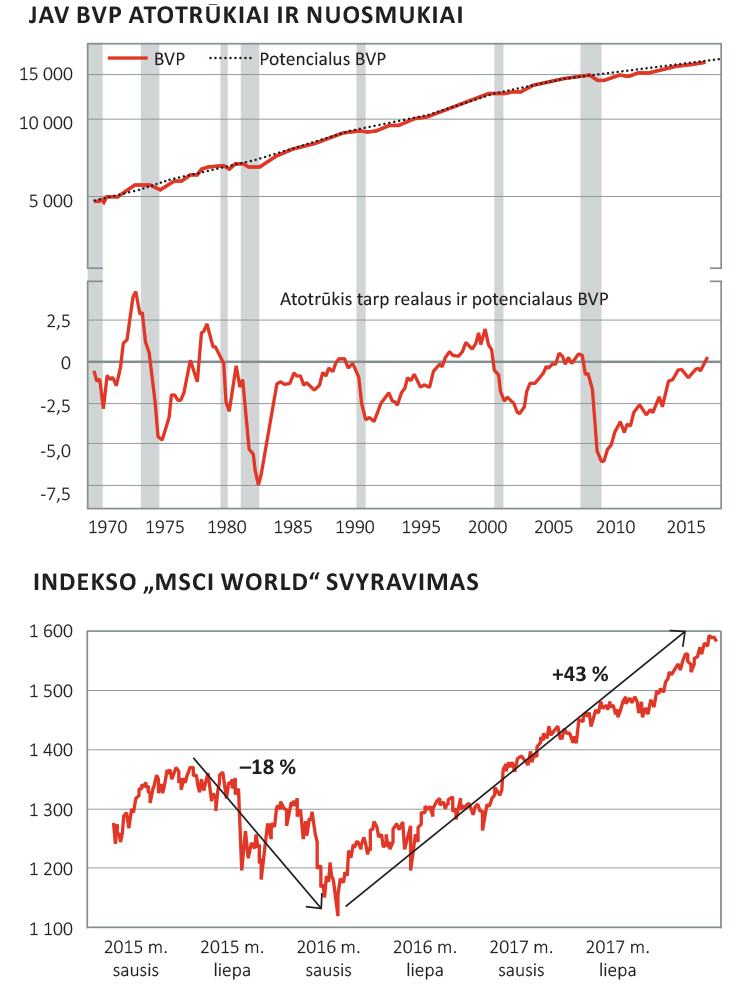

Atsižvelgdami į natūralų vidutinį finansų krizių ritmą ir dažnumą, taip pat į dabartinę rekordiškai žemą temperatūrą rinkose, banko analitikai teigia, jog 2019-aisiais krizės dar neturėtų būti (atsižvelgiant į tai, kad žaliavų krizė įvyko 2015–2016 m.), o vadinamosios kartos krizės neturėtų būti iki 2025 metų. Minikrizė, kuri rimčiau paveiktų kurį nors sektorių, gali įvykti dvejų ar trejų metų perspektyvoje, o rimtesnės – 20-mečio – krizės, galima tikėtis apie 2025 metus. Tačiau ji neturėtų būti tokia galinga kaip 2008-ųjų nuosmukis. Bet tai nereiškia, kad įtampos nebus ir kad nereikia investuoti atsakingai. Nes ir gana mažos krizės gali sugeneruoti didelių nuostolių. Pavyzdžiui, pasaulio išsivysčiusių valstybių akcijų rinkų lyginamasis indeksas „MSCI World“ rodo, kad dėl 2015 m. korekcijos akcijų rinkos nukrito maždaug 20 procentų. Tačiau 2016 ir 2017 m. akcijų kainos atšoko net 43 procentais. Tai lėmė keletas veiksnių: JAV centrinio banko vykdoma monetarinė politika, sustiprėjęs JAV doleris, Kinijos vyriausybės vykdomas ekonomikos skatinimas. Be to, nebuvo papildomos neigiamos įtakos, dėl kurios korekcija būtų peraugusi į ilgesnį laikotarpį trunkantį nuosmukį. Beje, panašiai rinkos buvo išgąsdintos 2018-ųjų pabaigoje – nors buvo žmonių, kurie gąsdino, kad dabar jau galima laukti didesnės krizės, taip neatsitiko. Akcijų rinkos reikšmingai krito, tačiau padėtį pataisė aktyvesnis centrinių bankų vaidmuo, todėl 2019 m. pradžia buvo agresyvi ir daugelyje rinkų bei turto klasių buvo stebimas kilimas. Šiuo metu Federalinis rezervų bankas laikosi atsargesnės – neutralios – pozicijos. Kinijos situacija gal ir yra miglota, tačiau prekybos karo paliaubos bei ekonomikos skatinimas kitais būdais leidžia tikėtis augimo ir šiais metais.

Tai patvirtina ir investuotojų nuotaikų termometras: dar 2018 m. jis buvo priartėjęs prie pavojingos 8,6 punkto ribos, kai buvo siūloma trumpuoju laikotarpiu pardavinėti savo esamas pozicijas (realiai tai ir vyko), tačiau šiuo metu jis jau siekia tik 3,3. Ir nors rinkos dalyviai atsargūs ir nebe tokie agresyvūs, palyginti su 2019 m. sausiu, kai investuotojai buvo labai pesimistiškai nusiteikę ir laukė krizės, termometras vėl pradeda kaisti ir neišvengiamos krizės laukimo emocija nebėra tokia ryški.

Manau, kad atsakymo, kodėl susiduriame su korekcijomis, o ne su didesnėmis krizėmis, reikia ieškoti tyrinėjant svarbiausių pasaulio ekonomikų situacijas. JAV ekonomikoje juntamas šokinėjimas, tačiau realus augimas vis dar išlieka teigiamas, nors ir mažesnis nei praėjusiais metais. Šiemet augimą turėtų palaikyti žemi nedarbo rodikliai, augantys atlyginimai ir vartojimas. Beje, kai kalbama apie recesiją, labai svarbūs yra nedarbo rodikliai, nes istoriškai vertinant jie tiesiogiai koreliavo su ankstesnėmis recesijomis. Ir kol užimtumas darbo rinkoje išlieka aukštas, nuosmukio artimiausiu metu neturėtume sulaukti. Ekonominė ir politinė aplinka JAV šiandien vis dar yra palanki verslui dėl žemų palūkanų normų ir sumažėjusios mokesčių naštos. Įmonių rodikliai nuteikia gana pozityviai, jos veikia pelningai.

Žvelgiant į euro zoną, reikia konstatuoti, kad didžiųjų šalių ekonomikos lėtėja. Vokietiją labiausiai neigiamai veikia sugriežtėję reikalavimai automobilių pramonei (dujų išmetimas iki 2030 m. turi būti sumažintas 37,5 proc.) ir prekybos karas. Vokietijos verslo klimato indeksas (pirkimo vadybininkų indeksas, kurį sudaro penki pagrindiniai rodmenys: nauji užsakymai, atsargų kaupimas, produkcijos kiekis, tiekimo trukmė, darbuotojų užimtumas) šiuo metu yra šiek tiek daugiau nei 50. Didesnio negu 50 punktų indekso reikšmę lemia pozityvesni paslaugų, o ne gamybos sektoriaus duomenys. Kai šis indeksas yra daugiau nei 50, tai liudija ekonomikos plėtrą, kai mažiau nei 50 – ekonomikos susitraukimą. Tai nuteikia pozityviai, tačiau pagrindiniai rizikos veiksniai Europoje ir toliau išlieka Italijos vidaus problemos bei konfliktai su Europos Sąjungos vadovybe dėl biudžeto skolos. Ar Italija gali bankrutuoti? Vargu. Tačiau tikimybė, kad dar šiemet gali susidurti su nuosmukiu, egzistuoja. Be to, turime prisiminti, kad artėja Europos Parlamento rinkimai ir jei juos laimėtų populistinės jėgos, tai perspektyvų tikrai nepagerintų. O dar „Brexit“… Taigi, Europa atlaiko visą tuntą problemų, jos tarsi kompresu aušinamos Europos centrinio banko vykdoma politika, patraukliomis paskolų palūkanomis ir augančiomis gyventojų pajamomis.

Vertinant krizės potencialą, reikia išanalizuoti normalizuoto ir faktinio bendrojo vidaus produkto (BVP) santykį. Augant ekonomikai, faktinis BVP paprastai viršija normalizuotą, ir tai rodo, kad iki krizės lieka nuo vienų iki trejų metų. Taip istoriškai buvo visuomet. Kai svyravimas pakyla virš įprastos ir sveikai rinkai būdingos ribos, reikia baimintis ateinančios recesijos. Kadangi jau praėjusiais metais faktinis BVP viršijo normalizuotą, galime spėti, kad iki recesijos liko apie dvejus metus.

Taip pat svarbu stebėti 10 ir dvejų metų trukmės JAV vyriausybės obligacijų pajamingumo kreives. Istorija rodo, kad kai šis skirtumas tampa neigiamas, nuosmukis JAV prasideda vidutiniškai po 16 mėnesių. Šiuo metu obligacijų pajamingumo skirtumas grėsmingai artėja prie nulio. Tačiau pasikeitęs FED požiūris į palūkanų̨ kėlimą̨ gali nutolinti šį virsmą. Šie ir kiti centrinių bankų bei vyriausybių veiksmai gali suminkštinti artėjantį ekonomikos nuosmukį. Todėl manome, kad didelio masto krizės perspektyva artimiausius porą metų nėra itin reali. Bet, kaip minėjau, investuojant ir planuojant verslą budrumo prarasti negalima.

JAV BVP atotrūkiai ir nuosmukiai

Šaltinis: „BCA Research 2017“

Apie Kiniją galima pasakyti tik tiek, kad nors šios valstybės ekonomika ir lėtėja, lėtėjimo tempas nėra toks greitas, kad tai galėtų tapti krizės priežastimi. Po 2008-ųjų būtent Kinija buvo vienas svarbiausių veiksnių, kuris vėl įjungė pasaulio ekonomiką, o kitos krizės sąlygomis reikėtų ieškoti naujų variklių.

Apibendrinant, manyčiau, svarbu suvokti, kad krizės yra neišvengiamos, todėl svarbiausia to neužmirti ir savo verslo bei investicinius sprendimus derinti su kokybiškiausia ekonomikos procesų analize. O jei kalbame apie tai, kokių krizių turėtume tikėtis, tai manyčiau, kad artimoje – dvejų ar trejų metų – perspektyvoje galime laukti tam tikro sukrėtimo, tačiau vargu ar jis turėtų smarkiau pažeisti Lietuvos ekonomiką bei verslo potencialą. O, žvelgiant į ilgesnį laikotarpį, tai yra į 2025 m., reikia pasakyti, kad turime ruoštis rimtesnei ekonominei krizei ir tai turėtų daryti ne tik verslas, bet ir valstybė. Nemanau, kad ši krizė galėtų būti panaši į 2008-ųjų nuosmukį, kaip diskusijoje apie būsimos krizės architektūrą buvo kalbama Lietuvos ekonomikos konferencijoje, tačiau skirtingoms valstybėms ji gali smogti skirtingai. Mažiausiai nukentės ne tik geriau finansiškai pasiruošusios šalys, bet ir tos, kurios stipriau integruotos į pažangiausias ekonomikos sritis. Taigi, aplinka investuoti kol kas dar palanki ir yra laiko pabandyti pasiruošti didesnei krizei, kad jos poveikis mūsų ekonomikai ir verslui nebūtų stiprus.